全球家庭杠杆、房价和消费

来自reuven格里克和凯文J兰辛

2007年之前,美国和许多工业国家的家庭杠杆率大幅上升。家庭杠杆率上升幅度最大的国家往往是同期房价涨幅最快的国家。 一旦房价开始下滑,这些国家的家庭消费就会出现最大的下滑。

“投资和过度投机往往是重要的; 但是如果不是借来的钱,他们的结果就不会那么严重了。“- 费雪(1933)

在美国和许多其他工业国家,最近的金融危机造成了大萧条以来最长和最严重的经济萎缩。近年来,家庭借入资金或杠杆作用的迅速扩大是可能有助于解释经济低迷的毒性的一个因素。

在危机前的几年里,包括低利率,宽松的贷款标准,特殊抵押贷款产品的激增以及全球证券化贷款市场的增长等综合因素推动了家庭借贷的快速增长。通过获得轻松信贷的新的和经常投机的购房者的涌入,帮助美国房价相对于租金或可支配收入达到前所未有的水平。按照债务与个人可支配收入之比衡量,美国的家庭杠杆率达到历史最高水平,2007年超过130%(见Glick和Lansing,2009年)。全国房价在2006年达到顶峰,此后下降了30%左右。房地产泡沫的爆发引发了一系列事件,将美国经济推向了2007年12月开始的严重衰退。

这份经济信函显示,最近的美国经验绝非唯一。 2007年之前,许多工业化国家的家庭杠杆率大幅上升。家庭杠杆率上升幅度最大的国家在同一时期的房价上涨速度最快。而且,一旦房价开始下跌,这些国家的消费也往往会出现最严重的下滑。各国观察到的共同模式表明,正如在美国一样,通过增加储蓄或增加违约率来解决超额家庭杠杆可能会严重阻碍消费和银行贷款的前进,可能会使经济复苏的活力受到影响。

家庭杠杆和消费:美国的县级数据典型的住宅房屋交易主要是借来的钱。使用这种杠杆来购买资产会放大买方承担的风险。如果资产的价值随后下跌,就像在破灭的泡沫中一样,购买资产的债务仍然存在,买方仍然必须全额偿还贷款。如果债务超过资产的市场价值,再融资的选择是有限的。如果债务相对于买方的收入来说是非常大的,那么还款可能会使买方的财政紧张,从而导致其他支出的减少。如果这种压力太大,买方可能会被迫违约,如果这笔贷款是政府保险的话,就会把部分或全部的损失转移给贷方或纳税人。

Mian和Sufi(2009a,b)使用了美国450个最大的美国家庭的借款数据,证明近年来家庭杠杆率的快速上升是2007年12月开始的经济衰退的主要驱动因素。几个重要的模式。首先,他们发现在次级抵押贷款比较普遍的地区,房价涨得更快。这表明存在一个自我强化的反馈环路,在这个环路中,能够获得轻松抵押贷款的新买家通过竞争性地为房屋竞标,从而促进了价格的上涨,这反过来又鼓励贷款人进一步放宽信贷,这是基于房价将继续无限升值。其次,作者发现,对于每增加一美元的房价升值,平均房主通过房屋净值借贷提取约25至30美分的现金,主要用于消费或家庭装修。这表明,房价升值推动了轻松的抵押贷款是繁荣时期经济增长的重要推动力。第三,他们发现经济增长幅度最大的县经历了贷款违约最严重的上升和最严重的经济衰退,其中严重程度是随着耐用消费品随后下降或随后失业率上升而下降的。最后一点表明,特定地区的衰退严重程度反映了先前经济增长在不可持续的借贷趋势驱动下的程度 - 一旦房价停止上涨,这种趋势就会突然停止。

家庭杠杆和消费:国际数据

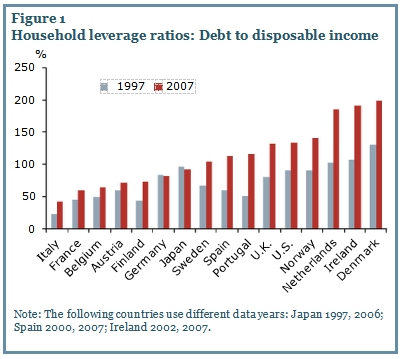

和美国一样,许多工业国家的家庭借款在金融危机前的几年中迅速增长。图1显示了美国和另外15个工业国在截至2007年10年期间的家庭杠杆比率(家庭债务占可支配收入的百分比,包括转移支付)的增长情况,根据联合国的数据经济合作与发展。与2007年美国家庭杠杆率约为130%相比,丹麦(199%),爱尔兰(191%)和荷兰(185%)等国家的杠杆率显着较高,但其他国家意大利(43%),法国(60%),比利时(64%)和德国(82%)。

从1997年到2007年,美国家庭杠杆率上升了42个百分点。其他国家在同一时期的家庭杠杆比例上升幅度更大,包括爱尔兰(+85分),荷兰(+82分),丹麦(+69分),葡萄牙(+65分),西班牙(+52分)英国(+52分)和挪威(+50分)。另一方面,奥地利(+13分),比利时(+14分)和法国(+15分)的杠杆比率仅有小幅上涨,德国(-2点)和日本-5分)。

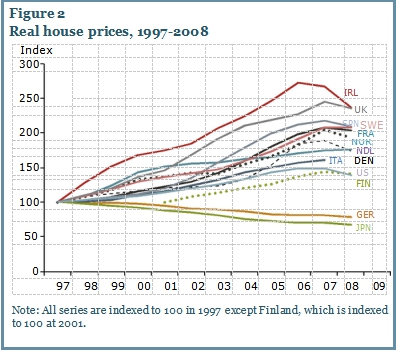

图2绘出1997年以来美国和其他工业国家房价的走势图。奥地利,比利时和葡萄牙由于缺乏数据而被省略。美国的房价实际上上涨了大约50%,在2006年达到高峰。其他工业国家的房价也大幅上涨,大部分情况下比美国还要高。爱尔兰(172%),英国(146%),西班牙(118%),法国和瑞典(108%)的价格涨幅最大,其次是丹麦(89%),荷兰(75% )和意大利(61%)。这些戏剧性的增长远远超过了同期可支配收入的增长,这表明房价泡沫普遍存在。日本和德国是两个例外,房价在这段时间内下跌。然而,这两个国家在二十世纪八十年代末和九十年代初期曾经经历过大量的房价上涨。

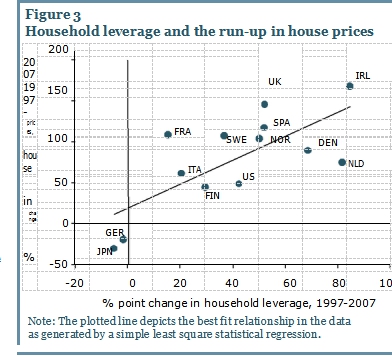

图3结合了图1和图2的数据。散点图显示,从1997年到2007年,家庭杠杆率上升幅度最大的国家也经历了同期房价涨幅最快的趋势。这种模式表明,轻松抵押贷款和房价上涨之间的联系在全球范围内举行。

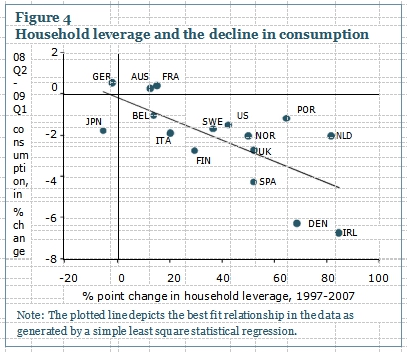

图4显示,危机前经历家庭杠杆最大增长的国家倾向于经历最严重的经济衰退,其严重程度由2008年第二季度至2009年第一季度的实际消费下降百分比来衡量。在危机前,爱尔兰(-6.7%)和丹麦(-6.3%)的家庭杠杆率均大幅上升,其中德国,奥地利,比利时和法国的消费均呈小幅下滑危机前家庭杠杆率上涨幅度最小的国家。总体而言,数据表明,某一国家的衰退严重程度反映了先前增长的程度是由不可持续的借贷趋势驱动的。当然,杠杆之外的其他因素也可能影响到危机后的消费模式。其中包括各国决策者为减轻金融危机的经济影响而采取的行动。

有趣的是,King(1994)使用1984年到1992年10个主要工业国的数据,指出了家庭杠杆比率之前的增长与90年代初衰退的严重程度之间的类似关系。回顾早期的历史事件,他还指出,美国的消费者债务更多比20年代翻了一番,这可能是造成20世纪30年代初期大萧条严重的原因之一。

结论

展望未来,许多国家的家庭通过增加储蓄来减少债务负担的努力可能导致消费支出的复苏缓慢。较高的储蓄率和相应较低的国内消费增长率将意味着GDP增长的较大份额将需要来自商业投资,净出口或政府支出。减债也可以通过各种形式的违约来完成,如房地产卖空,止赎和破产。但是这种去杠杆化对消费者来说意味着巨大的成本,包括免除债务的税收负担,法律费用和较低的信用评分。

随着各国开始摆脱衰退,重要的是要考虑从政策的角度可以吸取哪些教训。历史表明,资产价格泡沫伴随着借贷的显着增加可能会非常昂贵。在最近的房地产泡沫时期,承保标准被削弱,信贷扩张以非常高的速度上升,创造了一个自我强化的反馈循环,推动房价上涨。在信贷和住房出现全球繁荣与萧条周期之后,金融监管机构应该采取必要的措施来防止这种破坏性事件的重演。

Reuven Glick是San联邦储备银行经济研究部门的副总裁

弗朗西斯科。

凯文·兰辛(Kevin J. Lansing)是圣迭戈联邦储备银行经济研究部的高级经济学家弗朗西斯科。

参考文献

菲舍尔,欧文。 1933年,“大萧条的债务通缩理论”,计量经济学1,第337-357页。

Glick,Reuven和Kevin J. Lansing。 “美国”家庭去杠杆化和未来消费增长“。

FRBSF经济信函2009-16(5月15日)。

http://www.frbsf.org/publications/economics/letter/2009/el2009-16.html

国王,Mervyn。 1994年。“债务通缩:理论和证据。”欧洲经济评论38,页。勉,阿提夫和阿米尔苏菲。 2009a的。 “抵押贷款扩张的后果:来自美国的证据按揭违约危机“。经济学季刊,即将出版。

http://papers.ssrn.com/sol3/papers.cfm?abstract_id=1072304

勉,阿提夫和阿米尔苏菲。 2009年b。 “家庭杠杆和2007年至2009年的衰退”芝加哥大学布斯商学院工作论文。

https://www.imf.org/external/np/res/seminars/2009/arc/pdf/mian.pdf